2023年10月よりスタートするインボイス制度。

飲食店においても、標準税率と軽減税率の両方を取り扱う機会が多いため、制度の概要や想定される影響について知っておく必要があるでしょう。

飲食店のオーナーさん・店長さんは自店にインボイス制度はどのように影響して、どのように対応すればいいのかわからないでいませんか?

今回の記事では、

インボイス制度とは何か?

もし、インボイスをやらないとどうなるのか?

自店にインボイス制度はどのように影響があるのか?

インボイス制度で仕入税額控除はどう変わる?

もし今、自身が免税事業者ならばどうすればいい?

などが詳しくわかるようにしています。

私は飲食業界に30年携わってきて、色々なオーナーさんの元、飲食店の立ち上げ・立て直しをしてきました。

だからこそわかる細かなところを今回はまとめましたので、ぜひ参考に使ってください。

それでは私と一緒に見ていきましょう!

注目記事:飲食店の開業資金はゼロから始められるのか?物件選び・資金調達は?

インボイス?インボイス制度?とは何???

インボイス制度とは、消費税の仕入税額控除の新方式のことです。

2023年10月より施行され、正式名称は「適格請求書等保存方式」と言います。

現行の制度では、売上にかかる消費税から仕入にかかる消費税を控除するには、区分記載請求書等と帳簿の保存が必要です。

しかし、インボイス制度では区分記載請求書等に代わり、適格請求書の保存が必要となります。

適格請求書の記載内容や発行できる条件について、次に詳しく解説します。

インボイス制度が始まると、現在適用されている「区分記載請求書等保存方式」から、「適格請求書等保存方式」に代わり、これまでの請求書に3項目が追加されます。

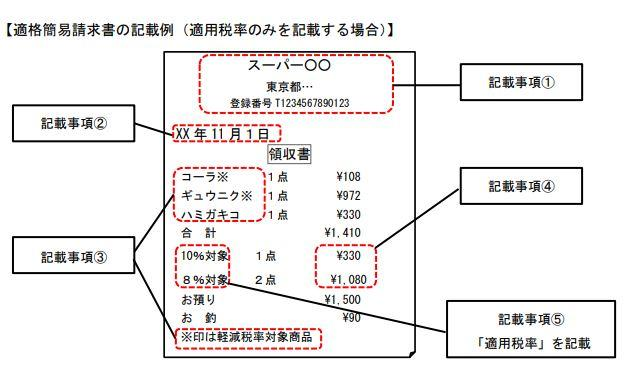

適格請求書に記載しなければならない事項は以下の通りとなります。

- インボイス発行事業者の氏名または名称および登録番号(T+13桁の法人番号または13桁の数字)

- 取引年月日

- 取引内容

- 税率ごとに区分して合計した対価の額

- 「税率ごとに区分した適用税率」もしくは「税率ごとに区分した消費税額等」のどちらか

現行の区分記載請求書から変更となる点は①④⑤の3つですが、特に押さえておかなければならないポイントは、①の適格請求書発行事業者です。

適格請求書発行事業者になるには、課税事業者であることが条件としてあり、なおかつ税務署に適格請求書発行事業者の登録申請をしなくてはなりません。

つまり、適格請求書は誰でも発行できるわけではなく、上述の条件を満たした事業者でないと発行ができないというのが、今回の大きな改正ポイントとなります。

なお、2023年の10月1日より適格請求書を発行するには、2023年3月31日までに登録申請が必要です。

国税庁ホームページ 適格請求書発行事業者の登録申請手続URL:

https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/shohi/annai/0020009-098.htm

飲食店はインボイス制度でどう変わる?

飲食店はインボイス制度で何がどう変わるのでしょう。それは下記の3点が考えられます。

1. 経理業務が複雑になる

2. 仕入れ先が適格請求書発行事業者かどうか、確認が必要

3. 顧客が減る可能性

ここからはそれぞれについて解説していきます。

1. 経理業務が複雑になる

仕入税額控除を受ける条件は、適格請求書ならびに帳簿の保存です。電子帳簿保存法にもとづいた経理システムを使っていない場合、システムの変更が必要になるでしょう。

「相手が適格請求書発行事業者なのか」「免税事業者の場合、今後どうするのか」といった点の確認や交渉も必要になります。

2. 仕入れ先が適格請求書発行事業者かどうか、確認が必要

インボイス制度の導入後、仕入税額控除を受けるには仕入先が適格請求書発行事業者である必要があります。

これまでは、受け取った請求書の条件さえ満たされていれば、仕入税額控除ができました。

しかしインボイス制度の導入後、仕入税額控除ができる請求書を発行できるのは、適格請求書発行事業者に限られます。よって仕入先が適格請求書発行事業者なのかどうか、確認が必要になるのです。

ただし飲食店や小売業といった業種では、適格簡易請求書、通称簡易インボイスを発行できます。

簡易インボイスは、「適用税率」か「税率ごとの消費税額等」のどちらかを書けば問題ありません。

さらに「買い手の氏名または名称」も省略できます。

3. 顧客が減る可能性

飲食店の場合、顧客の多くは適格請求書発行事業者である必要のない一般消費者でしょう。

しかしなかには消費者であるものの、接待交際費のような経費にするため利用する人も存在します。

たとえば「会社での接待」といった状況です。

もしこちらが適格請求書を発行できない場合、顧客は仕入税額控除が利用できません。

よって店舗を利用してもらえる可能性は低くなってしまいます。

軽減税率とインボイス制度の関係性

もともとインボイス制度は、消費税を軽減税率と標準税率に分けた複数税率に対応するために作られた制度です。そのため、軽減税率とインボイス制度の関係性は非常に深いといえるでしょう。

まず、2019年10月に軽減税率制度が導入され、対象となった品目に限り消費税8%が適用されました。その時点ではインボイス制度に先駆けて「区分記載請求書等保存方式」がスタートしています。その後の2023年10月にインボイス制度が導入という流れです。

軽減税率の対象となるのは、「酒類・外食を除く飲食料品」と「週2回以上発行される新聞(定期購読契約にもとづくもの)」の2種類です。具体的な品目をみていきます。

- テイクアウトや宅配の飲食料品

- 有料老人ホーム等で行う飲食料品の提供

- 飲食料品全般(外食は除く)

- おもちゃ付きのお菓子といった一体商品の一部および税抜価格が1万円以下・食品の価格の占める割合が3分の2以上のもの

など

インボイスして認められる条件として「税率ごとに区分して合計した対価の額および適用税率」と「税率ごとに区分した消費税額等」の記載があります。つまり、軽減税率の対象となる品目を扱う事業者は、軽減税率8%と標準税率10%の区分を明確にしたインボイスを発行しなければなりません。

例えば、店内提供とテイクアウトの2択がある飲食店の場合は、軽減税率8%と標準税率10%を明確に分ける仕組みが必要です。

インボイス制度が導入される背景

2019年10月1日に消費税が10%と引き上げになった際、飲食料品(酒類・外食を除く)や新聞には8%の軽減税率が適用されることになりました。

10%と8%の複数税率ができたことによって、消費税納税の不正や取引の不透明さを防止する目的から、インボイス制度が導入されることになったのです。

現行の区分記載請求書は、インボイス制度移行期間中の特別措置的なものであるため、適格請求書発行事業者の登録や、税率ごとに分けた消費税の合計額の記載までは義務化されていません。

しかし、制度導入後に適格請求書を発行するには、上述で解説した条件を満たす必要があります。

インボイス制度で仕入税額控除はどう変わる?

これまでお伝えしたとおり適格請求書がないと、仕入税額控除が受けられなくなります。また適格請求書は、適格請求書発行事業者に登録した事業者でないと発行できません。

インボイス制度で仕入税額控除がどう変わるのか、いくつかのパターンからみていきましょう。なお相手方は「一般消費者ではない」と仮定します。

自身と相手方、ともに免税事業者の場合

相手から受け取る請求書は、「適格請求書」になりません。

自身が免税事業者で、相手方が課税事業者の場合

もしこちらから相手方に何かを提供して請求書をわたすとしても、免税事業者であるため適格請求書は発行できません。よって相手は仕入税額控除が受けられなくなる可能性が高いです。

ただしインボイス制度が始まってから6年は経過措置があります。その間はある程度、仕入税額控除が受けられるので覚えておきましょう。

・2023年9月30日まで 控除割合100%

・2023年10月1日から2026年9月30日まで 控除割合80%

・2026年10月1日から2029年9月30日まで 控除割合50%

・2029年10月1日から 控除割合0%

自身と相手方、ともに課税事業者の場合

そのうえで双方とも適格請求書発行事業者に登録した場合、お互いに仕入税額控除が受けられます。ただ「課税事業者である」だけでは適格請求書が発行できないため、注意しましょう。

自身が課税事業者で、相手方が免税事業者の場合

相手が免税事業者であるため、相手から受け取る請求書は適格請求書になりません。よって自身は仕入税額控除を受けられなくなります。

もし今、自身が免税事業者ならばどうすればいい?

一般的に、仕入税額控除は関係ありません。

よって適格請求書発行事業者になる必要はないと考えられます。しかし飲食店の場合、個人消費者と得意先、といったように取引先の種類が複数になる場合も多いです。

もしそうならば、免税事業者のままでは得意先に送る請求書は適格請求書になりません。

そのため、仕入れ先は仕入税額控除を受けられません。前述した経過措置を踏まえながら、適格請求書発行事業者への登録を見込むとよいのではないでしょうか。

もし適格請求書発行事業者に登録しなければどうなる?

適格請求書発行事業者に登録するかどうかについては、任意です。

しかし得意先が課税事業者でこちらが免税事業者のままでは、得意先が仕入税額控除を使えなくなってしまいます。そのため取引停止や値下げを求められる可能性もあるでしょう。

そう考えると適格請求書発行事業者に登録しなければならないと考えてしまうかもしれません。

しかし得意先が取引停止を一方的に通告した場合、独占禁止法が禁止する優越的地位の濫用に該当する可能性があります。

まずは免税事業者である自身と課税事業者である得意先で、お互い納得がいくようにじっくり話し合ってみてはいかがでしょう。

もし今、自身が課税事業者であったらどうすればいい?

適格請求書発行事業者へ登録するかどうかを決めましょう。

登録申請書を作成して提出すると、税務署で審査され、審査にとおると適格請求書発行事業者として登録番号が発行されます。それによって適格請求書発行事業者になれるのです。

レシートと領収書の違い

飲食店ではレシートのほかにも手書きの領収書を渡すことがあります。この手書きの領収書も記載事項さえ満たせば、簡易インボイスとして扱うことが可能です。

しかし、手書きの領収書の場合、レジを利用して機械的に発行したレシートと比べると以下のリスクが存在します。

- 数値や氏名を書き間違える可能性がある

- 不正や改ざんが疑われる

- 消費者との取引数が多いほど手書きでの対応が難しくなる

など

特別な会計を除き、基本的にはレシートを簡易インボイスとして発行することをおすすめします。

まとめ:飲食店がうまくインボイス制度に対応していくには?

飲食店がうまくインボイス制度に対応するにはどうしたらよいのでしょう。そこで覚えておきたいのは下記のポイントです。

・軽減税率に対応したレジシステムの導入

・インボイス制度に対応したレシートや領収書の書式を決める

・免税事業者の場合、免税事業者と課税事業者、どちらになるかを決める