「内容に広告・プロモーションを含みます」

2023年10月から開始されるインボイス制度。

「はて?」「インボイス制度って詳しくわからないけど大丈夫?」「まぁなんとかなるでしょ!」と思っておられるオーナーさん・店長さんも多いはず!

実は知らないでは済まされない制度なのです。インボイス制度に違反した際の罰則|1年以下の懲役または50万円以下の罰金となっています。

国税庁のホームページを見てみてもなかなか理解できないですよね?

自店のレジでインボイスに対応できるのか心配ですよね?

それでは、私と一緒に見ていきましょう!

インボイス制度って簡単に言うと何?

インボイス制度の概要

インボイス制度の概要について、次のとおりとなります。

- 適格請求書(インボイス)とは、

売手が買手に対して、正確な適用税率や消費税額等を伝えるものです。

具体的には、現行の「区分記載請求書」に「登録番号」、「適用税率」及び「消費税額等」の記載が追加された書類やデータをいいます。- インボイス制度とは、

<売手側> 売手である登録事業者は、買手である取引相手(課税事業者)から求められたときは、インボイスを交付しなければなりません(また、交付したインボイスの写しを保存しておく必要があります)。<買手側> 買手は仕入税額控除の適用を受けるために、原則として、取引相手(売手)である登録事業者から交付を受けたインボイス(※)の保存等が必要となります。(※)買手は、自らが作成した仕入明細書等のうち、一定の事項(インボイスに記載が必要な事項)が記載され取引相手の確認を受けたものを保存することで、仕入税額控除の適用を受けることもできます。

と、国税庁のホームページをみると書かれています。

要は、「取引の内容や消費税率や消費税額の記載をした請求書を発行・保存する制度」のことで、

インボイスに適した請求書であれば、仕入れ側は消費税の仕入税額控除を受けることができます。

レシートや請求書・領収書・納品書に税率や自身の登録番号を記載しなければならない義務ができるのです。

では、自身の登録番号って何?となりますよね?

登録番号とは、適格請求書発行事業者の登録を受けようとする事業者が、納税地を所轄する税務署長に「適格請求書発行事業者の登録申請書」(以下「登録申請書」といいます。)を提出し、税務署長の登録を受けた場合に事業者に通知される番号です。

また、登録番号は事業者へ通知されます。登録番号の構成は、次のとおりです

- 法人番号を有する課税事業者

「T」(ローマ字) + 法人番号(数字13桁)- 上記以外の課税事業者(個人事業者、人格のない社団等)

「T」(ローマ字) + 数字13桁(注)(注)13桁の数字には、マイナンバー(個人番号)は用いず、法人番号とも重複しない事業者ごとの番号になります。

国税庁

適格請求書発行事業者の登録申請書を税務署に提出し、審査を経て「T」(ローマ字) + 数字13桁の登録番号が通知されると、適格請求書発行事業者になります。

登録申請書は、インボイス制度導入の2年前となる2021年10月1日から提出が可能です。

審査に時間がかかることから、導入時点で登録されるには、インボイス制度導入半年前の2023年3月31日までの提出が推奨されています。

適格請求書発行事業者になると、取引先が要求した場合に適格請求書を発行し、適格請求書のコピーを自分で保存しておかなければならない2つの義務が生じます。

なぜインボイス制度は導入されるの?

2023年インボイス制度は、2023年から日本で導入予定の法律改正による請求書(インボイス)に関する新しい制度です。この制度は主にBtoB(ビジネス・トゥ・ビジネス)取引において、取引先間での請求書の発行・受領を電子的に行うことを推進するものです。

従来の請求書は、紙媒体で作成され、郵送や手渡しで相手に届けられることが一般的でしたが、インボイス制度ではこれを電子化し、クラウド上でやり取りすることが主要な目的です。これにより、取引のスピードを向上させ、効率化を図ることが期待されています。

なぜインボイス制度が導入されるかというと、紙媒体の請求書は手間がかかるだけでなく、誤りや紛失のリスクもあります。また、取引先間での情報共有やデータの統合が容易でないため、業務の合理化が難しくなる場合もあります。インボイス制度の導入により、これらの課題を解消し、ビジネスプロセスの効率化を図ることが期待されています。

インボイス対応した適格請求書の形式とは?

仕入税額控除を受けるには、適格請求書が必須になります。

消費税の課税事業者が、仕入税額控除を受けるためには、「適格請求書」の受け取りが必要になってきます。

適格請求書を受け取っていない取引については、段階的に控除の額が減らされ、2029年10月には完全に控除を受けられなくなります。

請求側は「適格請求書」の発行義務があり、支払側は「適格請求書」の保存義務があります。

適格請求書には「区分記載性請求書」の他に、「登録番号」と「税率ごとの消費税額」を記載する必要があります。

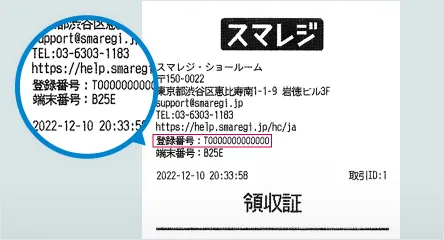

登録番号の記載

請求書には課税事業者の「登録番号」「T」(ローマ字) + 数字13桁を記載することが義務付けられています。レシートや領収書、納品書なども同様です。

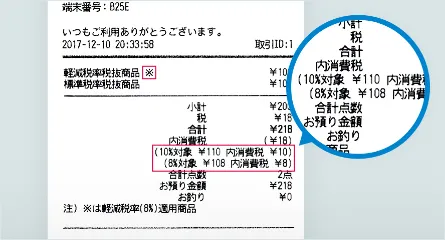

税率ごとの消費税額

税率(8%・10%)ごとに分けて、消費税の金額を明記します。適用した税率ごとの合計額や、消費税額が明確に分かるように記載します。

インボイスに対応したスマレジの記事はこちら。

注目記事:キャッシュレス決済 結局どれがいい?おすすめの「POSレジ」を紹介!

実は、レシートもインボイス対応しなければなりません

インボイスで認められる書類の「適格請求書」では、一般的に請求書や納品書をイメージする方も多いと思いますが、

レシートも「適格簡易請求書」に該当し、軽減税率が適用される店舗は税区分の記載が必要です。

下記のような事業者では、レシートの見直しを検討してください。

軽減税率の商品を扱っている

領収書発行することが多い

取引先に企業が多い

レシート・領収書に関わるインボイス対応「スマレジ」ならもちろん対応できます

レシートも適格簡易請求書(インボイス)に該当するため、事業者登録番号の記載と税率フォーマットの印字対応が必要です。

クラウド型POSレジの「スマレジ」ならインボイスに対応しています。

スマレジの問い合わせ・相談はこちらからどうぞ!

スマレジの資料請求はこちらからできます。

そしてありがたいことに、スマレジはIT導入補助金の対象です!

登録番号の印字

T+数字13桁の登録番号が入っていることが必要です。機能のレシート印字を編集することができます。

税率フォーマットの印字

「税率ごとに区分した消費税」と「適用税率」の記載が必要になります。

「出荷伝票」もインボイス対応

取引の相手方に取引金額を示す場合の書類には、登録番号の記載が必要になります。

スマレジは「出荷伝票」などにも、適用税率や登録番号の印字に対応していますので、安心です。

まとめ:インボイス制度に

2023年10月1日から始まるインボイス制度。

それぞれオーナーさんや店長さんは対応に追われると思います。

早めの対応をしておかないとギリギリになってからでは、登録申請に時間がかかるため注意が必要です。

審査に時間がかかることから、導入時点で登録されるには、インボイス制度導入半年前の2023年3月31日までの提出が推奨されています。

インボイス制度対応のレジは「スマレジ」がオススメです。

IT導入補助金に対応しているので導入費用が安く済み、インボイスにも完全対応です。

わからないことは、無料相談ができますのでそちらをご利用ください。